NISAとiDeCo、どちらを優先すべき?

特に2024年からは新NISAが始まるので、悩む人も多いと思います。

結論としては、迷ったらNISAで良いと考えます。

2024年からはNISAの非課税枠が1人1,800万円に拡充されます。

これだけの投資金額をつくるだけでも十分な人が大部分と考えます。

iDeCoの節税メリットは大きいですが、制度設計が複雑で受取時の手数料や課税を考えるとやや面倒です。

この記事では、新NISAとiDeCoの比較を行い、どちらを優先するのがお勧めか紹介します。

決断するには自分で考えて納得することが大事!

この記事がそのお役に立てれば嬉しいです

新NISAとiDeCoの比較

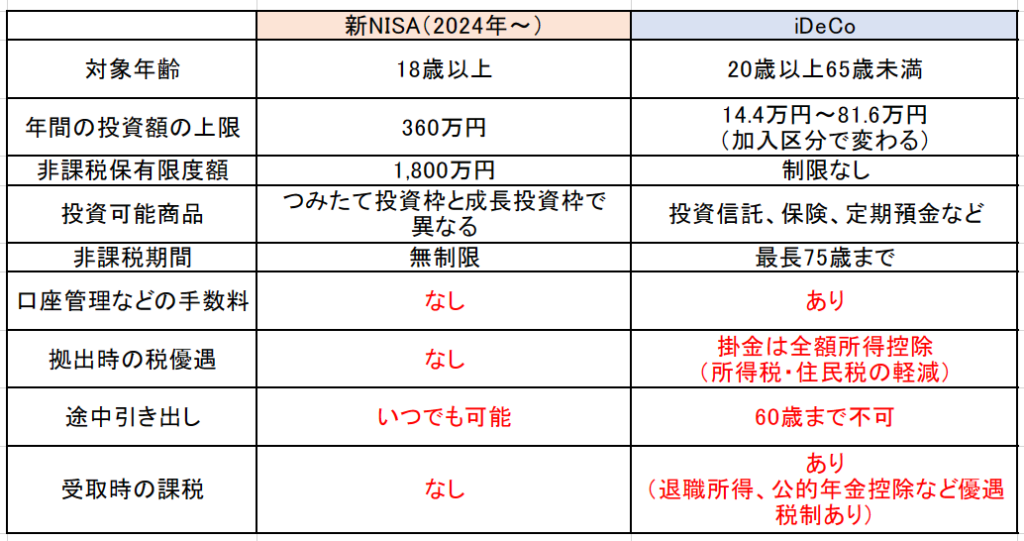

新NISAとiDeCoの比較表がこちらになります。

どちらも投資で得られた利益が非課税になる有難い制度です

非課税保有限度額、口座管理などの手数料、拠出時の税優遇、受け取り時の課税について、詳しく見ていきます!

非課税保有限度額

NISAの非課税保有限度額は、1,800万円です。

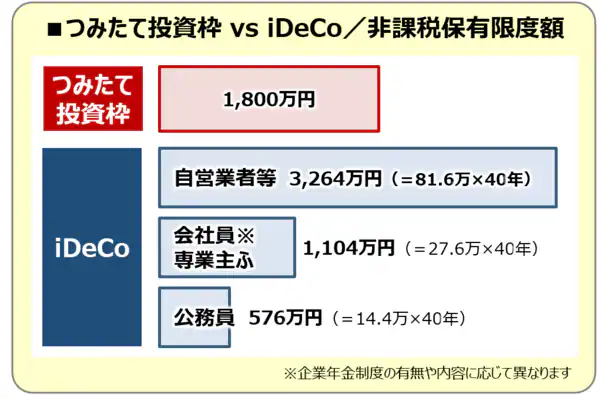

上の表でiDeCoの非課税保有限度額は制限なしとしました。

仮に20歳から60歳までの40年間で考えると、iDeCoの実質的な非課税保有限度額は下図のように試算できます。

つみたて投資枠(新NISA)よりも、iDeCoの自営業者の限度額のほうが大きいですね。

しかし、つみたて投資枠(新NISA)の限度額は会社員や専業主ふ、公務員のiDeCoのそれよりも大きいです。

新NISAの非課税枠は十分大きいといえます。

1,800万円貯金するだけでも、大変ですからね

口座管理などの手数料(iDeCoのみ)

NISAでは口座管理などの手数料はありません。

一方、iDeCoでは、加入手数料、口座管理手数料、給付手数料が掛かります。

NISAにはないちまちまとした手数料がiDeCoにあるのは残念

加入手数料

iDeCoを始めるときにかかる手数料2,829円

口座管理手数料

掛金を拠出している場合、金融機関によって異なり毎月171円〜589円(1年間で2,052円~7,068円)

掛金を拠出していない場合、金融機関によって異なり毎月66円〜484円(1年間で792円~5,808円)

楽天証券やSBI証券のような手数料の安い証券会社を選択することが大事です

給付手数料

給付を受ける時に発生する費用で、1回440円

拠出時の税優遇(iDeCoのみ)

NISAでは、拠出時の税優遇はありません。

一方、iDeCoは、所得税と住民税の軽減があります。

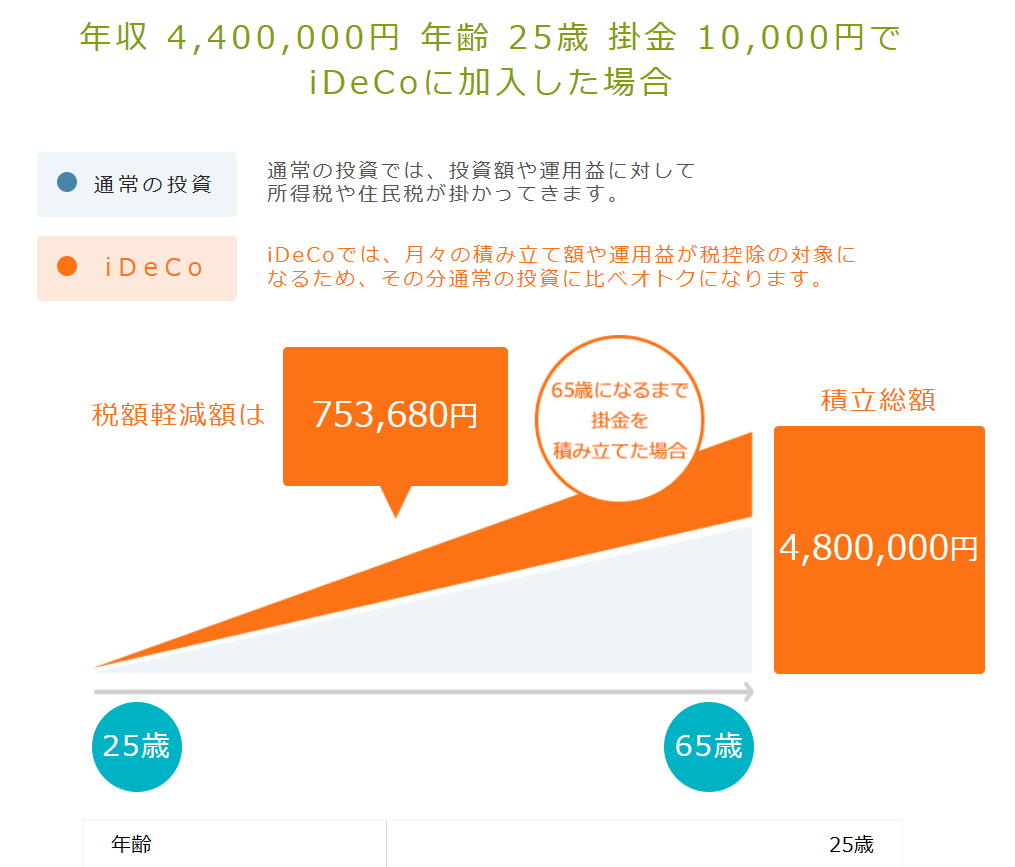

下図は、平均年収440万円で25歳から65歳まで毎月1万円ずつ拠出した場合のシミュレーションになります。

この場合、節税額は75万3,680円(年間18,842円)となりました。

最安手数料の証券会社を選択すれば、約2,000円を差し引いて年間1万6,000円

これだけキャッシュバックが毎年あるのは嬉しい!

ただし、住宅ローンなど他の控除があって、所得税と住民税が0の場合はiDeCoの節税効果はないため注意が必要です。

受取時の課税(iDeCoのみ)

NISAは受取時に課税されません。

一方、iDeCoは受取時に所得税として課税される場合があります。

iDeCoの受け取り方は以下の3つがあり、それにより所得の分類も異なります。

- 一時金:退職所得

- 年金:雑所得

- 併給:雑所得と退職所得の両方

所得の分類が異なると、税金のかかり方も変わります。

所得控除されてきたのに、結局最後は取られるんかい、とは思いますね。。

退職所得控除

iDeCoを一時金として受け取ると、退職所得として扱われます。

退職所得には、退職所得控除という優遇制度があり、以下の金額を控除できます。

勤続年数(iDeCoの場合は加入年数)が20年以下

→ 加入年数 × 40万円

勤続年数が21年以上

→ 加入年数 × 40万円+(加入年数ー20年)×70万円

そのため、iDeCoへの加入年数が30年の場合、以下の計算で1,500万円までは元本と収益含めて非課税になります。

30年× 40万円+(30年ー20年)×70万円=1,500万円

退職所得への税金の取られ方は割と優しい

元本と収益含めて2,000万円の場合は、2,000万円から1,500万円を引いた500万円に税金がかかることになります。

さらに退職所得は、退職所得控除を引いた後の金額に、1/2を掛けることになっています。

つまり、250万円(500万円×1/2)に税金がかかります。

所得を1/2にして課税するのは、退職所得と一時所得だけ

税金負担がその分軽くなる!

勤務先からの退職金もある場合

iDeCoと勤務先の退職金を同時に受け取ると、退職所得控除は2回使えません。

そのため、退職金とiDeCoの一時金を合わせた額が、退職所得控除より多い場合、その金額の1/2に税金がかかります。

退職所得控除の計算に使う勤務年数(iDeCoの場合は加入年数)は、年数の長い方が適用されます。

しかし、受け取る順番と経過年数で、退職所得控除の枠を2回使える場合があります。

勤務先の退職金の後に、iDeCoを受け取る場合:20年後から

45歳で勤務先から退職金を受け取って、65歳でiDeCoを受け取る(早期退職したい場合)。

iDeCoの後に、勤務先の退職金を受け取る場合:5年後から

60歳でiDeCoの一時金を受け取って、65歳で勤務先から退職金を受け取る(60歳以降も勤務延長ができる場合)。

早めに人生設計をしなきゃいけないけど、そう思うようにいくかは分からないですね。。

公的年金等控除

iDeCoを年金として受け取る場合、雑所得扱いになります。

雑所得には公的年金等控除が認められています。

- 65歳未満:年額60万円までの年金が非課税

- 65歳以上:年額110万円までの年金が非課税

65歳以上から受給できる国民年金は満額で約80万円です。

そのため、110万円から80万円を引いた30万円をiDeCoの年額の受取額とすれば、課税されないことになります。

iDeCoの口座管理手数料や給付手数料は支払い続けることになるのは注意です

ここまで見てきたように、iDeCoの問題点は、受取時の手数料と課税を考える必要があることです。

まとめ

iDeCoの節税メリットは大きいですが、制度設計が複雑で受取時の手数料や課税を考えるとやや面倒です。

一方、NISAはiDeCoにある拠出時の税優遇はありませんが、制度設計がシンプルです。

非課税枠が1人1,800万円であり、これだけの投資金額をつくるだけでも十分な人が大部分と考えます。

そのため、迷ったら新NISAで良いと考えます。

iDeCoも毎年のように制度変更があります

数少ない優遇制度なのですから、新NISAのようにもっと使いやすい設計になると嬉しいですね

最後まで読んでくださり、有難うございました!

コメント