2024年から新NISAが始まります。

金融庁 によると、新NISAのポイントは以下の通りです。

- 非課税保有期間の無期限化

- 口座開設期間の恒久化

- つみたて投資枠と、成長投資枠の併用が可能

- つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。

- 非課税保有限度額は、全体で1,800万円。(成長投資枠は、1,200万円。また、枠の再利用が可能。)

上記のように文句なしの素晴らしい制度になりました。

しかし、いくら素晴らしい制度という箱があっても、それを使えなかったり、中身をゴミで埋めるたりするようでは何の意味もありません。

新しいNISAを使いこなせる人は、老後2,000万円問題は解決!

使いこなせないと、却って損をする

そこで、この記事では新NISAで損をする行為と、損をしないためにはどうすればよいかを紹介します。

① 新NISAを使わないと損

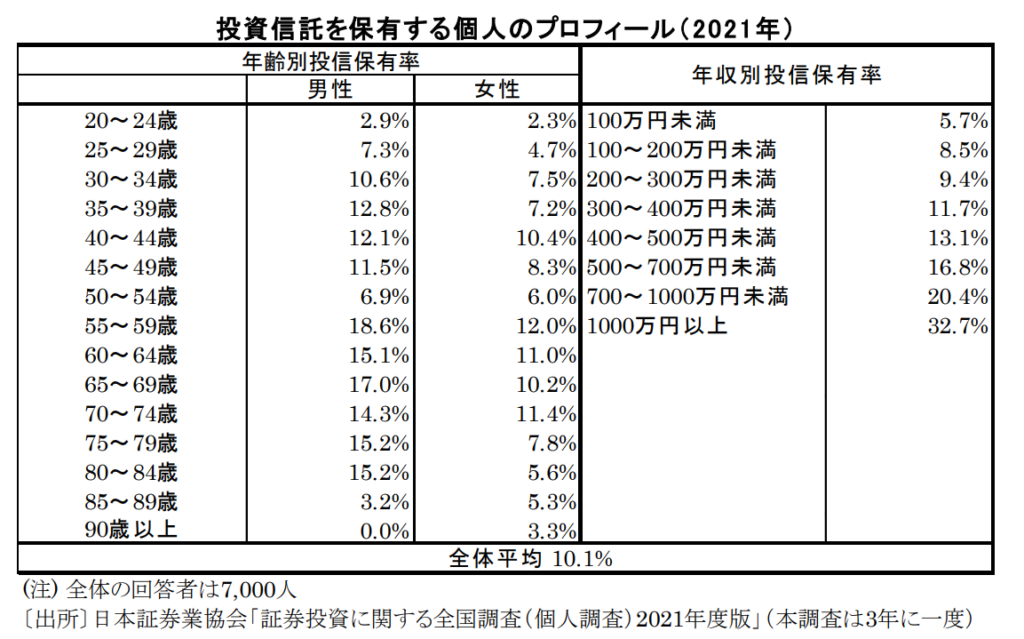

投資信託を保有する個人は下図に示すように、全国平均で約10%(2021年時点)とまだ少ないのが現状です。

一方で、日本では下記のような増税や社会保険料増のニュースがあります。

税金や社会保険料は増え、その上物価高のため、手元に残るお金が減っている状況です。

給料が増税や物価高以上に上がれば良いですが、そう簡単にいかないですね。。

その上、新NISAを使わない場合、新NISAを使っている人が払うはずだった税金を、代わりに負担する構図になり得ます。

投資はリスク資産のため、元本割れすることがあります。

一方で、長期的には年利3~7%で増える可能性もあります。

その増える可能性を捨てた上に、他人の税金の肩代わりするよりかは、NISAを利用しない手はないと考えます。

もちろん、生活防衛資金が貯まっていて、投資は余剰資金で行うのは大前提です。

増税トレンド中での数少ない優遇制度

頑張って稼いだお金をこれ以上取られるよりは、非課税で増やしたいですね

②金融機関の営業にのせられると損

新NISAが始まったら、次のような営業をされる人が続々出てくることが予想されます。

年間120万円のつみたて投資枠は、堅実にインデックスファンドに投資しましょう

成長投資枠では、より高い成長が見込めるアクティブファンドに投資しましょう!

一見まともなことを言っているように思えますが。。

アクティブファンドの60%以上がインデックスに勝てない

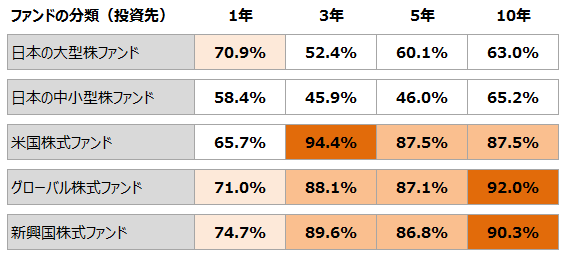

下の図は、インデックスのパフォーマンスを下回っている日本のアクティブファンドの割合(2017年6月末時点)です。

NISAの非課税枠を活用する場合、複利の力を発揮させるため10年以上の長期投資になることが予想されます。

そこで、下図でも右端の10年の結果を見てみます。

その場合、下3つの外国株に投資をするアクティブファンドの85%以上がインデックスに勝てていないことが分かります。

上2つの日本株に投資する場合でも、60%以上がインデックスに勝てていないことが分かります。

インデックスを上回ることを目指すけど、実際は下回るアクティブファンドの方が多い。。

アクティブファンドがインデックスに勝てない理由は?

アクティブファンドがインデックスに勝てない理由として、運用コストの高さが指摘されることが多いです。

- アクティブファンド:年1.19%

- インデックスファンド:年0.48%

引用元:「アクティブファンドがインデックスに勝てない」根拠とは? | 東証マネ部! (money-bu-jpx.com)

100万円投資したら1万1,900円持っていかれるか、4,800円持っていかれるか

すでに7,100円の差がついている

しかも、収益があるときはもちろん、仮に収益が出なくても、信託報酬は必ず支払う必要があります。

信託報酬は、投資家が負う確定したマイナスリターンといえます。

長期投資ができないアクティブファンドも多い

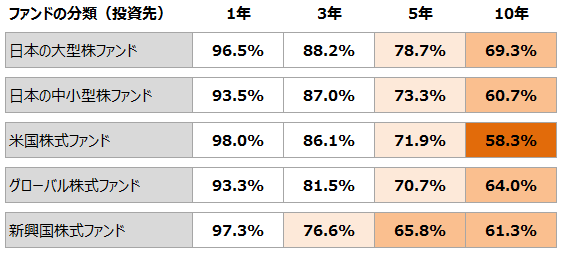

下の図は、日本のアクティブファンドの生存率(2017年6月末時点)です。

下図の右端の10年の結果を見てみます。

引用元:「アクティブファンドがインデックスに勝てない」根拠とは? | 東証マネ部! (money-bu-jpx.com)

2017年6月時点における、過去10年間の日本のアクティブファンド生存率は約60-70%です。

10年投資を続けた結果、30-40%のファンドは消滅していることが分かります。

ファンドが消滅すると、投資したお金は繰上償還されます

長く投資したいと思ってもできない(泣

損をしないためにはどうする?

つみたて投資枠も成長投資枠も、以下のような広く分散された低コストの株式インデックスファンドに長期投資するのが王道と考えます。

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 全世界株式(オール・カントリー)

非課税制度は利益に対して非課税

つまり、利益が期待できるファンドに投資しなければ意味がない!

なお、この2つのファンドについては、こちらの記事で紹介しています。

金融機関からすると、信託報酬の低いファンドを売っていても、全然儲かりません。

営利企業である以上、金融機関が高い手数料が取れるアクティブファンドを売りたくなるのは当然です。

また、NISAという仕組みを作るには、私たちがNISAをできるように金融機関のシステム構築が必要です。

その構築には多大なコストがかかっています。

各種事務手続きをしてくれる金融機関に対して、適正な対価を支払うのは当然です。

しかし、勝率が高く低コストのインデックスファンドに投資することと、金融機関の事情は分けて考える必要があります。

美味しくない投資家でごめんなさい。でも、ありがとう!

末永くお付き合いください

まとめ

今回の記事では、「新NISAで損をしないためにはしたら良いのか?」という悩みを解決するヒントを紹介しました。

まとめると、次の通りです。

- 新NISAを使わない場合、新NISAを使っている人が払うはずだった税金を、代わりに負担する構図になり得るため、新NISAを使わない人は損

- 60%以上がインデックスに負けている、しかも10年後に消滅する可能性が30-40%あるアクティブファンドを買うことになるため、金融機関の営業にのせられると損

つみたて投資枠も成長投資枠も、以下のような広く分散された低コストの株式インデックスファンドに長期投資するのが王道と考えます。

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 全世界株式(オール・カントリー)

つまらない結論に落ち着きましたが、昔から富を増やす方法はシンプルなものです

だからこそ、誰にでもできる!

最後まで読んでくださり、ありがとうございました!

コメント